2024/2/29 自民党の裏金問題が大きな、関心となってます。

自分は、国民の義務として納税意識はありますし、古くからの友人が税理士となって、「節税することを考えるより、より稼いでしっかり納税した方がより稼げる」と言われ納得して、そうしてきました。

しかし、一部の団体から献金を受け、その団体向けに有利な政策とバラマキを続け、裏金を選挙に違法に利用して、違法行為をこっそりしてると言われてます。国民が知らない事をいいことにしたい放題だと思ってます。大体、現金のみを扱うというのはお金の流れを補足されたくないために良く使う手法だと思います。

節税方法に熱心になるよりは、稼ぐ事に集中し、しっかり国のために納税するという考えでしたが、これらの事に大変憤慨しており、個人でできる事は合法的な節税方法を考える事で解消しようと考えましたので、ここに、米株のオプショントレードにおける節税トレードの方法を検討しまとめることにしました。

サマリー、利益の扱いの基本、戦術について説明します。

サマリー

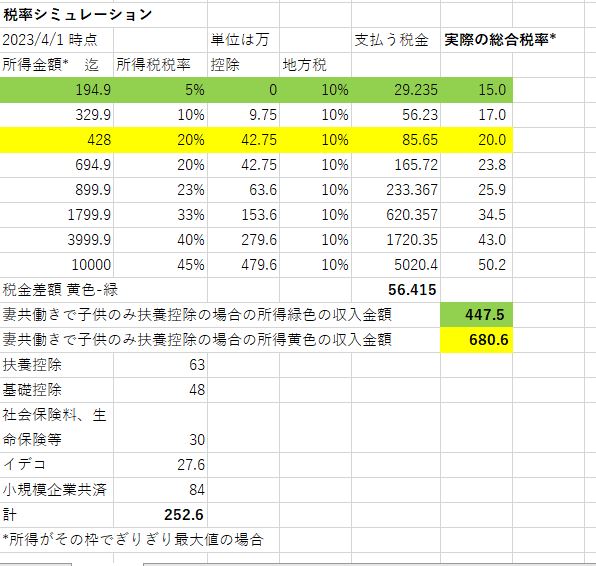

節税をするためには、オプションは雑所得に該当し、きつい累進課税がかかってくる。株式の税率は

現在約20%。

それを回避するためには、オプションの利益を、株式の利益にするようなトレードをする事。

株式と同様の税率にするには、所得金額で、約428万円、妻共働きで子供一人の場合の収入金額の試算では、

680万円。これは給料及びオプション利益の合算になる。確定申告を自分でされてる方はわかると思いますが所得は、収入から控除するものがありますので(扶養控除とか)所得は下となります。

それを抑えるには、オプション利益を抑えた方がいいが、

抑えすぎて、株式の利益にすると税率20%がかかってくるので、ご自身の給料収入に応じた管理が重要です。

つまり、オプション収入含めて、この例では、680万円までにオプション収入を抑えるのが重要です。

ところが、自分の場合は、オプション収入は、プラスだが、株式の収入は累積赤字であり、来年にその赤字は引き継がれるので、株式で多少利益があっても相殺されるので、税率ゼロとなります。

よって、オプション収入は極小化する運用を考えていきます。

オプション運用を通常のカバードコールやキャツシュセキュアードプット(CSP)をする方は通常オプション運用はプラスになります。なぜなら、株がアサインされない範囲でプレミアム利益が積み上がります。それに反して、株が高値でアサインされる事もあるので、売り時間違えると、株は損失になります。

結論として、オプションの損失が大きく、株の利益が大きい、リバースレシオスプレッドが一番効力を発揮します。

利益の扱いの基本

オプション売りをしかけ、In the moneyに入らないで、満期になるとオプション利益になります。

例えば、株価800の時に、790でPUT売りをしてプレミア10$手に入れて、株価が793で満期を迎えたら、プレミア10$がオプション利益になります。

株価がもし、785$で満期を迎えたら、この10$は、株価の取得に計算され、785-10=775$が株の取得原価になり、オプション利益はありません。

カバードコールの場合、同様に株価800の時に810でプレミア10$でCALL売りをしかけ、株価が809$で満期を迎えたら、プレミア10$がオプション利益となります。

株価が830$で満期を迎えたら、810$でCALLの権利を買った人が権利行使して810$で株を売る義務が生じます。この時、810+10=820$でプレミアム分が上乗せされて株として売ったことになり、オプション利益は権利行使されたので、ゼロです。

戦術

オプションで利益を上げるのでなく、なるべく株式で利益をあげるようにするのがポイントです。そしてオプションで利益が上がっても損失を発生させ、利益を相殺させることが重要です。

そのための手法は、今まで対応したものとしては、

- CALL買い、またはPUT買いで、利益が出たら、オプションで売却をせず、権利行使して株に転換し、株式で利確する。節税効果 △

- リバースレシオスプレッドを仕掛けた時は、オプションで利確せず、売りについては、オプション損切で赤字計上し、買いについてはリアルタイム権利行使して、株式で利益確定する。同時に決済する事。 節税効果 ◎

- オプション運用の基本である、カバードコールとCash Secured PUT(CSP)はニュートラル相場か株価上昇相場で利益のある運用である。ただ、オプション利益圧縮のためにはATMに近い(4 tick以内)のCSPを使ってはいけない。株価上昇局面では、CSPはオプション利益になるからである。この場合は、現物株を買い、カバードコールをしかける戦術を基本として対応する。そうすると、株価上昇しても株式利益だけで済む。ただし、それでもPUTのプレミアムに魅力がある場合は、株のアサインが可能なdeep ITMでのPUTを売る戦術も可能なので臨機応変である。 節税効果 〇

これ以外に発見したものがあれば適宜追加していきます。

それでは各戦術をもとに、実例で、説明します。

1.オプション買い

$NVDA 決算直前にしかけました。他の戦術よりも潜在損失額が限定されるからです。

$NVDA 損失は投資した分限定なので、今まで稼いだプレミアムがあるので、705 CALL単独で買いました。プレミア約20です。

— Z9 (@Z9crypto) February 21, 2024

その費用は、20x100=2000$です。満期が短いですが、決算発表後の

アフターマーケットで権利行使して、オプション利益とせず、株式利益に転換成功しました。

現在の株価は、2024/3/2で、822$です。想定株利益は、(825-705-20)*100=1万ドル/1lotです。

$NVDA 705CALL 権利行使、時間外でできました。明日、カバードコールにもっていくか、放置か資料等や反応見て考えます。

ホルダーの皆さん、リスクをとった皆さん おめでとうございます!— Z9 (@Z9crypto) February 21, 2024

2.リバースレシオスプレッド

以下の別ブログにまとめました。

ポイントは

CALL買いでもPUT買いでも利益のレンジに入ったら、権利行使して、株の方で利益をあげる。

CALLとPUTの売りポジションは株価変動に応じて大きな赤字になるので、場が開いたら、赤字決済する。ここが節税トレード上、とても有利になる。

株の上昇が一時と思ったら、その赤字決済と株の利確は同時がいいが、株価がさらに動くことを考えたら、逆指値を入れるのもいいし、ホールドでもいい。

この戦術は、満期と決算などの重要イベントが近いとより有効です。なぜなら、売りと買いの権利行使価格が近づき、利益の可能性が大きくなり、最大損失も小さくなるからです。

3.カバードコール

カバードコールでオプション利益を出さないようにして、株含めた利益を上げるためには、満期時に、In the moneyになるような権利行使価格のCALLを売る事です。

もともとカバードコールは、相場がニュートラルか、上昇の時に利益が出る手法であり、CALL価格を超える株価上昇がある場合は、その利益が取れなくなります。

そこで、自分は、半分は株のみで保有、残りの半分をカバードコールにしています。

それでは、カバードコールを使う時に、節税効果を含みながら手法を比較します。

例として

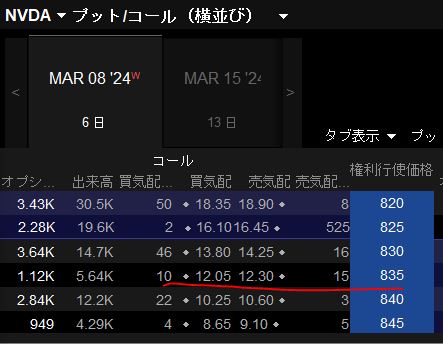

NVDA 株価終値 822.79 2024/3/1

株価は便宜上822で計算

1) Call 売りをOTMで高めに設定する方法

株の利益とオプションプレミアムが両方とれます。利益は、CALL売りのポイントまでの限定になりますが、満期前の反対売買で、CALLのポジションは赤字となります。

例えば、835CALLを売って総合利益とオプション利益はどうなるか

a)株価が850になると

(835-822)+12= 25, 25*100=2500$が総合利益 株の利益が同じで、オプション利益ゼロ(オプションの小数点は切り捨て)

オプションは、1lot 100単位100株の売買権利となりますので、100倍になります。

オプション反対売買想定すると、

(850-822) +(12 -15) =25, 2500$が総合利益、株の利益は2800$, オプション利益は損切の-3 = -300$です。

よって、満期前にオプションを損切し、現物株を利確するのがいいやり方です。株がさらに上昇すると考えるのなら、株の利確はなくてもいいですが考え方次第です。また、株価が上がれば上がるほど、マイナスの値が大きくなります。

b)株価が830になると

(830-822)+12=20, オプションの権利行使価格を超えてないので、株の利益は10ですが、通常、カバードコールを次回以降継続して実施する為、株を利確しないという想定を持つと、この時の株の利益はゼロ、オプション利益はプレミアムの1200$となります。

c)株価が820に少し下がると

(820-822)+12 で、総合的には+10の利益ですが、これも通常株を損切しないで、カバードコールを続けると、この時の株の利益はゼロ、オプション利益はプレミアムの1200$となります。

述べたように、株価が想定つまり権利行使価格よりあがらないと、オプションプレミアムが利益としてたまっていきます。例え株価が下落していってもオプションプレミアムは利益となりつづけ、株の損失とオプション利益は税制上相殺できないので、オプション利益だけが総合的に損しようがたまり続けます。

2) CALL売りをATMで行う場合、

825CALLを売って総合利益とオプション利益はどうなるか

少しだけ上のCALLを売ったケースで考えましょう。プレミアムは約16です。

a)株価が850になると

(825-822)+16= 19, 19*100=1900$ が総合利益、株の利益も同じ、オプション利益ゼロ(オプションの小数点は切り捨て)

オプション反対売買想定すると、

(850-822) +(16 -25) =28-9=19, 総合利益は、1900$ 株の利益は2800$, オプション利益は損切の-9 = -900$です。

前のケースより、同じ株価の上昇でも総合利益は減りますが、オプションのマイナスは大きくなる節税効果があります。

b)株価が830になると

(830-825)+16=21, オプションの権利行使価格を超えてないので、株の利益は5ですが、これも、カバードコールを次回以降継続して実施する為、株を利確しないという想定を持つと、この時の株の利益はゼロ、オプション利益はプレミアムの1600$となります。ATMに近いとプレミアムが高いので、株価上昇低くても、プレミアム収入が一見美味しく見えますが、節税効果から考えると良くはありません。

c)株価が820に少し下がると

(820-825)+16 で、権利行使されず、総合的には+11の利益ですが、これも通常株を損切しないで、カバードコールを続けると、この時の株の利益はゼロ、オプション利益はプレミアムの1600$となります。

なお、株価の下落が大きくて、例えば、780$になると、

(780-822)+16 で株のマイナスが4200$、オプション利益が1600$となりますので、高率の税制の雑所得になるとふんだりけったりです。

この踏んだり蹴ったりをなくすにはどうするか、それは下落した株価でもオプションがアサインされる、権利行使価格のCALLを選び、株価上昇でも利益取れるようにする方法です。ここは考えました。

Deep ITM CALL売り

それは、deep ITMのCALLを売る事です。株価が下がっても、権利行使価格が低いので、オプションがアサインされます。

株価が上がったら、反対売買をして、株利益、オプション赤字は同じです。

少しでも有利な条件としたいので、その思考過程含めてご紹介します。

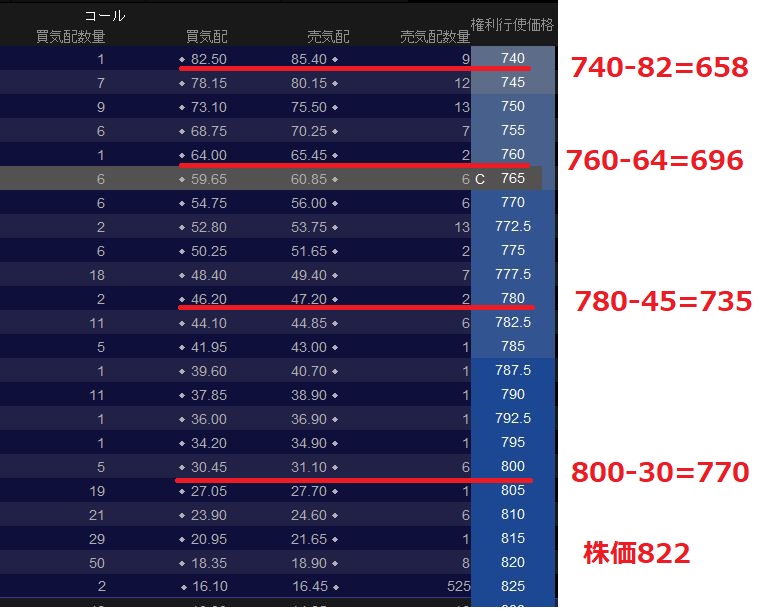

800CALL売り

以下のようにオプションチェーンを下から足し算していきます。800までは株価さがらないだろうと、800CALL売りをしかけて、例えば、800$まで株価が下がり、権利行使されると、800$でこの株を買わないといけません。実際は、権利行使価格より上でないと権利行使されにくいので、便宜的に説明しています。

そうすると、その株の取得原価は、下図のとおり、800からCALLを売ったプレミアムが手に入っているので、取得原価は

800-30=770となります。この時の利益は、822$の株でカバードコールをかけたので、

(800-822)+(800-770)= -22+30=8$ 株利益のみでオプション損益 0

株価がもし810$までの下げにとどまり権利行使されたとしても、800で不利に買わされ800-30=770$で買うことになりますのでオプションプレミアムの分だけ得です。

(810-822)+(800-770)= -12+30=18$ 株利益のみでオプション損益 0

下げて790$までになれば、権利行使されず、プレミアム利益が30になります。

(790-822)+30 = -32+30=-2 が総合損益 株は3200$の赤字、オプションは、3000$の利益になります。

つまり権利行使されないレベルまで権利行使価格の低いオプションを選ぶと、オプション利益は防げそうですが、利益も取りたいですね。

780CALL売り

株価が780ぎりぎりまで下がると

780$で株を買いますが、買い付け原価は、780-45=735

この時の利益は、822$の株でカバードコールをかけたので、

(780-822)+(780-(780-45))=で計算式を変えると、780+45-822となります。つまり、権利行使価格にプレミアムを足した額から、株の現在値を引いたものが利益です。すべて株の利益でオプション利益ゼロです。この計算では、825-822=3$です。

よって利益は、先ほどの8$からは下がることになります。それはデメリットですが、メリットは株がより大きく下がってもオプション利益にならない事です。

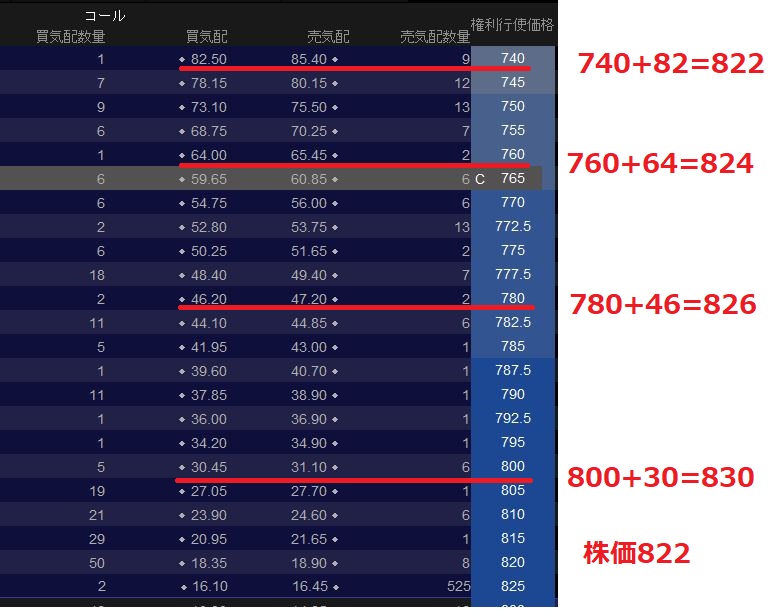

もっと直感的にわかるように権利行使価格にプレミアムを足した額を便宜上計算します。

以下のように権利行使価格とプレミアムを足し算すると、株価として売れる額がわかってきます。これは直感的にわかりやすいです。

以下からわかる事は権利行使価格が下がるほど、株として売れる金額がさがってきます。例えば、740CALLでは822$ですが、権利行使価格が上がるにつれ、売れる金額もあがっていきます。

OTMに入っていくと、本質的価値の方が時間価値より比率が多くなるので、売れる金額も株価に近づいていきます。

まあ、価格差が826-822=4 でプレミアム換算で4$程度なら、

CALLをATMで売るケースで、

c)株価が820に少し下がると

の場合は、プレミアム16なので、株価の下げが少ない場合は、ATM CALL売りで、税率50%としてもプレミアム 8をもらった方が良く見えますが、株価が下落するリスクにも対応したい時には、このdeep ITMのCALL売りだと利益小ですが耐性はあります。このオプションチェーンを見て、有利な条件が現れるか次第です。時々有利な条件が出る事があります。

株がニュートラルか上昇かを見込んでるのなら、

権利行使価格820: 820+18=838

権利行使価格825: 825+16=841

あたりがプレミアムを16-18とれていい気がします。節税トレードにならないとしても。株が少し下落するリスクを重視したら、

権利行使価格 790: 790+36=826

あたりが良さそうです。プレミアムの条件が良ければ、もう少し下の権利行使価格を狙えます。

権利行使価格がより株価より離れて下になると下落に対する耐性は強くなります。少ない利益でも下落耐性を優先するのなら、その選択肢も、ありえるでしょう。それは一時的なビューでも構いません。

4. CSP

次に、CSPについて、オプション利益を出さない方法をケーススタディします。

株価が同じか上昇の場合は、ATM近くのPUTを売る事が自分は多かったです。強気ならITMのPUTを売る事もありますが、せいぜい数Tick内です。

権利行使価格を超える株価になったら、すべてオプションのプレミアム利益になってしまいます。よってこの戦術で節税をするには、ITMに見込めるPUT オプションを売り、株式のアサインを受け、オプション利益でなく、株の取得原価に反映させることです。

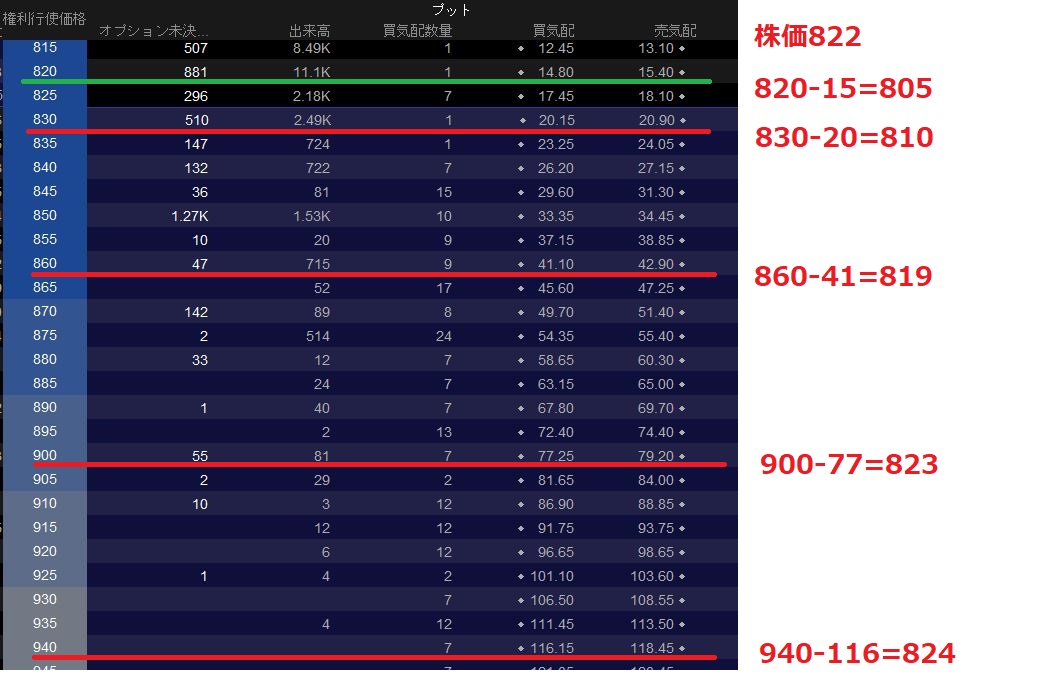

以下の図で今まで自分が取り組んだ方法は、緑の線の株価の少し下のプレミア高いPUTを売る事です。この例では約15$手に入ります。株価が822のままか、820より上ならオプション利益になります。もし株価が800に下がっても取得原価は820-15=805ドルなので安めに株が購入できるため、株価の再上昇が見込める場合は、有効な戦術でした。ただ、株価が上昇トレンドの場合は、オプション利益のみが積み上がり、節税トレードにはなりません。

権利行使価格を上げていくと、In the moneyになる可能性は増えていきます。権利行使価格が860$なら、株の取得原価は819$になり、株を822で買ったよりは、少しだけ割安に買えます。そして、その時の株価が、859$なら、

859-819=40 プレミア40に相当する利益で、しかも株の利益でオプション利益にはなりません。

オプション利益にならないのは株が860を越え、例えば、870$になった時です。この場合、株式はアサインされず、プレミアの40$がオプション利益になります。

逆にデメリットは、株価が例えば、700にまで落ちた時には、ここに記した一番右の計算結果の取得原価で株を入手することになります。ただ、それは株を822$で買ったとしても同じことです。

総合的に考えると、株価ニュートラルか、上昇トレンドの時には、株の利益に転換できるので良さそうな方法です。

ポイントは、オプション利益を防ぐために、ぎりぎりで少しの上昇と見込めるのなら、ATMより少し上の830PUT売りだと、810ドルが取得原価になるので良さそうです。

なお、オプションチェーンを良く見て、有利な条件がないか探していくことになります。

以下は、その実例です。

なお、エントリは、株式買付より条件の良い deep ITM PUT売りからです。

株価終値205.77に対して3/15満期PUTオプション売りで、230-30.05で200$以下で買えます。株価がこれ以上あがったら単にオプション利益になります。 pic.twitter.com/o6eeYyibAl— Z9 (@Z9crypto) March 2, 2024

5. カバードコールとCSPはエントリ時にはどちらがいいか?

株価の動きがどの程度になるのか、大きく上昇が望めるのか、下落リスクが気になるのかにもよりますし、オプションチェーンのその時の条件にもよります。

なお、ITMとなった時には、権利行使されて強制的に株がアサインされる事もあります。それは満期に近い時に多い印象です。

またカバードコールでエントリする場合は、株を買うので、より大きな資金がいります。

株を保有してない場合でエントリするケースを以下にまとめましたが、前提として、その株が中長期的に上昇を見込める場合です。中長期的に下落を見込む場合は、真逆のカウンター戦術となります。

- 株価が小さい上昇を見込めむ場合

ATMに近い1,2tick 上のCSP。株のアサインも期待でき、資金も満期までは少なくて済む - 株価が小さい下落を見込む場合

上記と同様。少し安く株を仕込め、その後の上昇が見込めます。 - 株価が中から大きく上昇見込める場合

見込める上昇幅/2 位の上の権利行使価格でカバードコールにする。権利行使価格突破で、オプションが赤字になりつつ、株の利益も取れるため。株がもし下落したら損失だが、オプションプレミアムの分補填される。 - 短期的に下落リスクが高そうな局面

カバードコールにして現物株を持つが、下の権利行使価格で、プレミアがなるべく有利なものを選ぶ。下落耐性あるため。あるいは、資金面で有利な下の権利行使価格のPUT売りを仕込む。両方見て有利な方を選ぶ。CPI発表等の大きなイベントがある時に利用。現物株をもってなければ、イベント発表後にトレンド出てからエントリもあり。

上記は株をすでに保有していてカバードコールで運用している時には、CSPは利用しないこととなります。

まとめ

オプション運用を行う時に、雑所得による高率の総合課税を防ぐための節税的なトレードの方法について、NVDAの取引例をもとにご紹介しました。

一番威力のあるのは、決算直前で満期日に近い、リバースレシオスプレッドです。それ以外についても下落耐性含め、なるべく税制的に有利なトレード方法を紹介しました。

最後まで読んで頂き、ありがとうございました。投資は自己判断のもと、自己責任でお願いいたします。

参考図書

米国株オプションを実践する上で、参考にした図書は以下です。いずれも良著です。

(1) カバードコールやPUT OPTION売り、LEAPS CALL買いなどをデータとともに説明した、入門書としては適切な図書です。優秀なお医者さんが書いた本です。本人は、毎月の実績もネットに公開しているので参考になります。

http://kappaoption.blogspot.com/

(2) 次は、オプション取引で有名で能力のある、カプランの図書です。ここにKappaさん以上の各種戦術とその考え方が記述してあります。図書を読み進めるのは容易ではありませんが、そこで述べられている事は何度か読んだり実践すると分かってきてます。

本人は、数学が優秀で、どんな難題でも解き、ポーカができるという理由である大学を選び、また弁護士になりましたが、結局、オプショントレードに巡り合い、のめり込んでいくというとてもユニークな経歴の持ち主です。