米国株のNvideaが2024/2/22の決算でいい内容で、一気に株価が大きく反発し、市場ムードも良くなり、それが日本株にも伝播し、日経平均が約34年ぶりに再高値更新です。

この決算は、大きなボラティリティ(変動)が発生とると見ていて、オプションの動向から+-10%とも言われてました。

ここでは、その決算に対応し、その大きな変動時に稼げる事ができるオプション手法のひとつ、リバースレシオスプレッドを利用し、大きく稼いだ方法について記述してます。オプション以外に時間外逆指値注文なども併用している、裏技込みで単純でない取引ですが、記録と皆さんの参考用にまとめました。

サマリー、戦術経験、決算前の状況認識、実施例、注意点について説明します。

サマリー

日本時間 2024/2/22 AM6:00 決算予定の$NVDAの実例です。

仕掛け時は、オプションを仕込むのは決算前の日か、その一日前です。なぜなら、オプションチェーン(テーブルになったものなので、個人的にオプションテーブルと呼ぶこともあります)が有利な状況になるからです。それは決算日と満期日が近ければ近いほど良いのが経験です。

取った戦術の検討の概略は心の揺らぎ含めた準備段階含めて、時系列的に以下です。Twitterで時系列的につぶやいていましたので、それを見直してます。

Twitter アカウント Z9: @Z9crypto 米株オプションやセミリタイア後生活に関する事を日々発信しています)

準備編

- 2023末から$NVDA オプション売買始める。オプションプレミアムが大きい事に気づいた事と将来性が要因。(他に、KLAC,SOXL)

- 2024 1月に機械学習プログラムを動かしている息子がNvidea ボードを買っているのを発見し、いろいろヒアリング。

- 取り組むオプション対象銘柄をRSI, 想定PEG,プレミアムを見て、SOXL,NVDA,SMCIを選定。半導体株ブームを認識しだす。

- ARM好決算で株が爆上げを見る。=>NVDA も期待しはじめる。

- 決算が近い事を知り、リバースレシオスプレッドを仕掛けることを検討しはじめる。

- 2/10頃からNVDAのオプションテーブルを細かく見はじめる=>これを記憶しておくと、売買チャンスがわかるため

- Xで投票の結果、ニーズがあったので、片側リバースレシオスプレッドの記事を書きつつ知識の再整理

- NVDA 決算は下げ目線で片側リバースレシオスプレッド仕込むのを検討

- やっぱり上げ目線も考え、両側のリバースレシオスプレッドの検討、オプションテーブルの日々モニタ

- なるべく大きくベットしたいので、必要証拠金計算と最大損失計算を始めて取引で試す(海外IB証券を使ってる)

- 2/16金曜日オプション満期日にボラ大きいのを期待して、練習用に $SMCi でリバースレシオスプレッドをしかけ、爆益と体験による反省

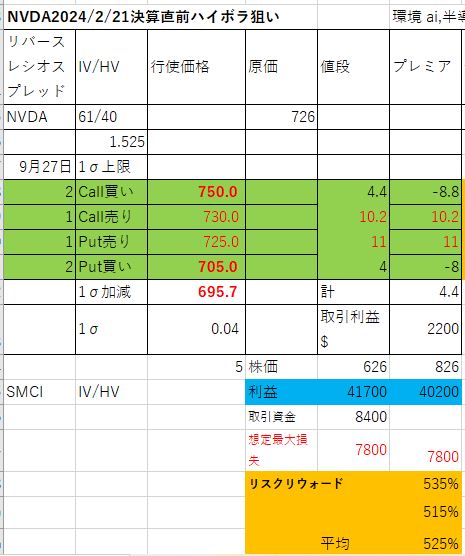

- 2/18 NVDAの利益、損失、リスクリウォードを計算したエクセル入力、株価による決算発表後のアクションを図示して準備

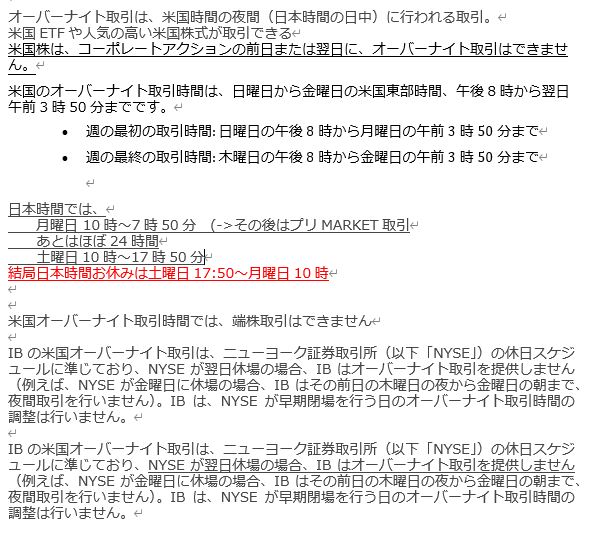

- 権利行使して、オーバーナイト取引して、時間外も利確等するために、オーバーナイト取引について調査し、演習した。

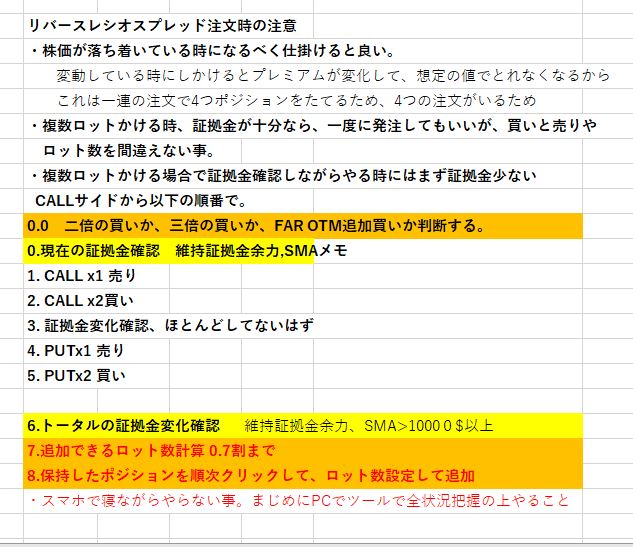

- 同時に注文する際の注意事項わ書いたチェックリスト作る。

- 2/20 資金集中のため、現物株やオプションはほぼクローズ

- オプションプレミアムの条件からNVDAは株価が10.6%=68動くポストを発見。しかける幅としては、半分の34位までと設定。

- 決算近くNVDAのオプションテーブル毎日見るがCALL サイドが条件悪い。よってCALLサイドはSOXLかSQQQを使う事を代替案とした。

- ついでに、時間外取引になったら、逆指値注文で買いと売りを同時にしかけることも検討。だましもあるのでロット少な目(100l株)

実践編

1. PUTサイドの片側リバースレシオスプレッドをしかける。

660 PUT売り 625 PUT買い 株価は、660~670の間だったと思います。

$NVDA のCallサイドの代わりに $SQQQ 12 PUT売り 11.5 PUT買い

CALLサイドはオプションテーブルの条件が悪く、CALL買いまで距離あり勝率低いと考え、かわりにオプションテーブルの条件がいい SQQQのPUTにしました。株価暴騰->SQQQ下落のシナリオです。

2.705CALLを単独買い。プレミアムは20(20X100=2000$)と高いがそれまで稼いだプレミアムを利用したフリートレード

3. 場が閉まる直前に、アフターマーケットの逆指値を上方向と下方向に設定

4. 決算後、一時暴落し、逆指値が約定。株価の動きよりFXの経験で早期に利確した(=>これは正解だった、その後大きく上昇したので)

5. アフターマーケットでオプション売買はできないけど、リアルタイム権利行使はできるので、705CALLとSQQQPUTを権利行使

6. 来週以降、相場も持ち直すと考え、オーバーナイト取引でNVDAとSMCIの現物株を強気で買う。株価がそこまであがらなくても高プレミアムでがハードコール化したら、損益分岐点は低いとの目論見で。

7.保持中

戦術経験

リバースレシオスプレッドは、大きなイベントがある前に、その変動に期待して仕掛ける戦術ですが、あまり勝率は高くなかったです。せいぜい,3割位でしょうか。それは期待ほど大きな株価が動かなかったからです。

でも今回は、かなり半導体株相場は過熱しており、期待と注目も集まっていたので、ボラは大きいと期待してました。

リバースレシオスプレッドは、CALLとPUT 四つもポジションたてて結構忙しいです。

そこで、CALLサイドのみ、あるいはPUTサイドのみの自称片側リバースレシオスプレッドも戦術追加しました。レシオスプレッドに似てますが、売りと買いが逆です。

ちなみにレシオスプレッドも勝率良くない経験なので、今回も対象外の戦術でした。これは想定した変動幅でないと利益とれなく、大暴落、大暴騰には向きません。

決算前の状況認識

生成aiブームになり、ARMの好決算で、関連半導体株は上昇し、かなり過熱した状況でした。$SMCI $ARM $SOXLともに上昇過熱し、一旦決算前で下げるといういつもの展開でした。

以下のチャートで、黄色の線の決算直前のチャートを見ると、MACD, RSIからは売りを示唆しています。そうは結局ならなかったので、

チャートが将来を織り込む事がない、実例となりました。

実施例

以下、Tweet参考に。仕掛ける前から仕掛けたあとまでTweetしました。

$NVDA PUTは仕掛けられるレベルです。

665 PUT売り

630 PUT買い

想定変動10% 66に対して約半分の距離35

さらに条件は良くなるはずなので粘ってみます。— Z9 (@Z9crypto) February 21, 2024

CALLは仕掛けられません。

675 CALL売り

725 CALL買い

距離50 ちょっと大きいです。距離35位にOTMが減衰したら再考します。

かわりは $SOXL のCALLか、 $SQQQ のPUTです。— Z9 (@Z9crypto) February 21, 2024

SOXLは条件悪いので、パスです。相場全体に影響を及ぼすとの見通しから、$SQQQ で売りです。これは、リバースなので、$NVDAのCALLサイドの代替です。

約定しました。$NVDA

660 PUT売り

625 PUT買い$NVDA のCallサイドの代わりに$SQQQ

12 PUT売り

11.5 PUT買いロット複数あるので、時間外やオーバナイト動き大きければ、オプションを現物株に権利行使して、株で利確する予定です。(時間外で権利行使リアルタイムでできるか不明)

— Z9 (@Z9crypto) February 21, 2024

以下は、臨機応変に対応。CALL買いは支払った分しかリスクないので。

$NVDA 損失は投資した分限定なので、今まで稼いだプレミアムがあるので、705 CALL単独で買いました。プレミア約20です。

— Z9 (@Z9crypto) February 21, 2024

時間外で暴落。ショートポジションの逆指値がささる。FXの経験から即利確が良さそうな動きなので、即処置

$NVDA この下ヒゲなんなんや。

ショートポジ即利確で良かった。でも、上の方の逆指値注文はキャンセルされた。 pic.twitter.com/oBGapD4HLL— Z9 (@Z9crypto) February 21, 2024

結局好決算。705CALL買いが良かったか。権利行使し現物株でオーバーナイト取引できるようにした。オプションはできないので。

よっしゃー pic.twitter.com/BiSSKllnl8

— Z9 (@Z9crypto) February 21, 2024

以下、は結局11.5切って権利行使して、半分利確しました。

$NVDA のCALL サイドの代わりの $SQQQ 片側リバースレシオスプレッドは、11.5を切ると利益レンジに入っていきます。こちらもセンティメント変わって、株指数続伸で下がると期待してます。 pic.twitter.com/q8Ua6xvXlQ

— Z9 (@Z9crypto) February 21, 2024

日本時間午後になって、来週以降の展開を考え、現物株追加。プレミアムも高いのでリスク管理もしやすいと考えて

https://twitter.com/Z9crypto/status/1760530659544883364

今回の $NVDA のリバースレシオスプレッドは、難しかったです。一連の思考過程を捻り技含めポストしてきましたが、実施予定者の方は上手く対応出来ましたでしょうか?

このアンケも参考にブログ書いて行きます。— Z9 (@Z9crypto) February 22, 2024

その後一時

IB オーバーナイト $NVDA 800越えた pic.twitter.com/Sa9O9Z27nn

— Z9 (@Z9crypto) February 23, 2024

現在、半分現物株単独で利益を伸ばし

残りの半分の株は、カバードコールでプレミアムを稼ぐ運用で継続中です。

注意点

資金力により保持できるポジションは異なると思います。

あと試しましたが、IB証券では、CALLサイドは、必要証拠金は少なく、PUTサイドが大きいです。

なお、事前の準備として、リスク管理上、以下をしました。

損益とリスクリウォード計算

既存のエクセル表で作成しました。

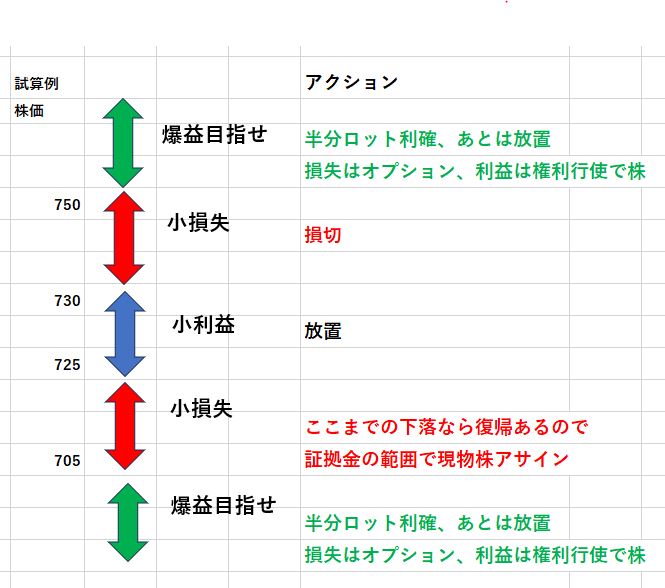

決算後株価による対応方法の整理

特に重要なのは、資金管理です。株価下落が小の場合は復帰あり得るので現物株アサインですが、例えば、705$の場合は100倍で70500$必要です。

証拠金なので実際は30%程度ですが、余裕もいるので、余裕度50%位で保持できる最大ポジションを設定し、フルに資金を投入することはしませんでした。

チェックリスト

注文時のミスを防ぐためにチェックリストも作成して印刷して利用しました。

オーバーナイト取引

オーバーナイト取引は、IB証券でできますが、あまり認知してなかったので事前に試して使いました。また対応できる時間や制約を調べてまとめました。

まとめ

株の重要イベントである決算イベントがあり、大きな変動が見込める場合のリバースレシオスプレッドとその応用技を活用した、NVDAの取引例をご紹介しました。

オプションは、買いと売り、満期など組み合わせて色んな戦術が取れます。この戦術は最近気に入っている戦術ですが、お役に立てれば幸いです。わかりにくいところがもしあれば、加筆しますので、コメント下さい。

最後まで読んで頂き、ありがとうございました。投資は自己判断のもと、自己責任でお願いいたします。

参考図書

米国株オプションを実践する上で、参考にした図書は以下です。いずれも良著です。

(1) カバードコールやPUT OPTION売り、LEAPS CALL買いなどをデータとともに説明した、入門書としては適切な図書です。優秀なお医者さんが書いた本です。本人は、毎月の実績もネットに公開しているので参考になります。

http://kappaoption.blogspot.com/

(2) 次は、オプション取引で有名で能力のある、カプランの図書です。ここにKappaさん以上の各種戦術とその考え方が記述してあります。図書を読み進めるのは容易ではありませんが、そこで述べられている事は何度か読んだり実践すると分かってきてます。

本人は、数学が優秀で、どんな難題でも解き、ポーカができるという理由である大学を選び、また弁護士になりましたが、結局、オプショントレードに巡り合い、のめり込んでいくというとてもユニークな経歴の持ち主です。